证券时报今日报道,央行正牵头外汇交易中心研究在银行间债券市场推出CDS,不少银行也开始着手准备。

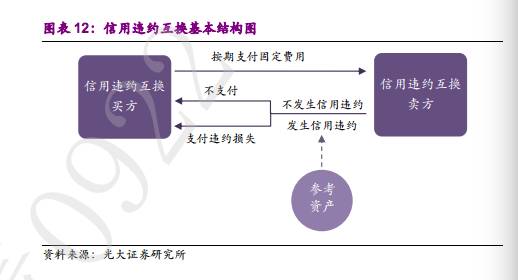

信用违约互换(CDS)又称信用违约掉期,是目前全球广泛交易的场外信用衍生品,类似于针对债券违约的保险。卖方赚取的是参考资产按时还款时的合约金。

CDS可以在保留资产所有权的前提下向交易对手出售资产所包含的信用风险,进而平抑对冲信用风险,且有助于增加债市流动性。

实际上国家发改委去年12月正式下发的《关于简化企业债券申报程序加强风险防范和改革监管方式的意见》,便明确提出鼓励机构探索债券信用保险,探索发展信用违约互换(CDS):

(十三)鼓励开展债券再担保业务。鼓励融资性再担保机构承担企业债券再担保业务,进一步分解债券偿债风险。鼓励地方政府通过资金注入、财政补贴等方式,支持新设立的或已有的融资性再担保机构做大做强。

(十四)探索发展债券信用保险。鼓励保险公司等机构发展债券违约保险,探索发展信用违约互换,转移和分散担保风险。

光大证券固定收益首席分析师张旭在研报中提出,从规模上看,在过去的几年期间,我们债券市场主要信用品种的发行规模呈现爆发式的增长。截止2016年3月,信用债市场(短融、超短融、中票、企业债、 公司债、定向工具)余额达14.3 万亿元,存量个券超过1.2 万只,占整体债券市场规模的28%,成为债券市场不可或缺的重要组成部分。

随着中国债市刚性兑付的逐步打破,信用债的估值将更多地反映其风险水平,瑕疵债的信用利差也呈现系统性的上行。这都为中国版CDS的推出提供了条件。从意义上看,信用违约互换实现了信用风险的分离和交易,可以有效对冲信用风险,并可以在此基础上进行套利和投机。

张旭同时表示,在对中国版信用违约互换期待的同时,也要对信用违约互换的风险引起高度的警示。2008年金融危机中次级贷款只是导火索,真正的祸源是以次级债券为标的对象的信用违约互换的滥用。

中国版"CDS"的真正落地还需要信用风险计量、社会信用环境、金融监管法规、交易结算等多方面的改进。

更多精彩内容,欢迎关注微信公众号:地产金融网

转载免责声明:凡本站注明 “来源:XXX(非地产金融网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责。如有新闻稿件和图片作品的内容、版权以及其它问题的,请联系本站新闻中心,电话:025-86893515,邮箱:2116005100@qq.com。

苏公网安备 32010402000026号

苏公网安备 32010402000026号