日内一则看似重磅得有点不真实的消息引爆了地产板块的走势——市场传言中央拟推进房贷利息可抵扣个税!风口的猪虽然重,但是这次风大的有点吓人。

12月1日,在沪深两市表现低迷的背景下,地产板块暴动,房地产板块指数(880482.SH)上涨达4.47%,包括万科A(000002.SZ)、金融街(000402.SZ)、保利地产(600048.SH)等11只地产股午后快速封板涨停,华远地产(600743.SH)、合肥城建(002208.SZ)涨逾9%。

地产板块的爆发,源于市场关于中央拟推进房贷利息可抵扣个税的传言。如果传言属实,对经营自住商品房开发上市公司,无疑将是重大的利好。

相当于连续五轮降息!

房贷利息如何抵扣个人所得税?影响力有多大,且让我们合计一下。

房贷利息抵扣个人所得税,是指将房贷利息作为个人收入计税抵扣项。这种做法类似企业增值税的计算,征税的基数为“收入-成本”。

假设购房者A在一线城市购买总价250万元的普通住宅,首付50万元,剩余200万商业贷款贷20年,按照现行4.9%的房贷利率,首月的房贷利息将达到8166.67元。

购房者A的税前月收入是2万元,按照现在的个税政策来算,扣除四金后,应纳税额为13637.93元,应纳税收为2404.48;如果扣除8166.67的利息,应纳税额为5471.26元,应纳税仅为539.25元,靠利息抵扣的税收就达到1865.23元!

按照上一次降息的效果,200万按揭贷款首月将为购房者节约333.33元。从这个角度,房贷利息抵扣政策相当于连续五次降息。

以上计算针对的是中高收入人群与一线楼市。当然,政策本身也更加利好高楼市库存,高比例中产阶级,高房屋单价的一线城市。

减税+刺激楼市,这一双重利好消息一旦得到证实,对股市无疑将是重磅刺激。

箭在弦上,疑点诸多

虽然这一消息目前还停留在传言阶段,但房贷利率抵扣个人所得税,或者类似政策的落地,可能只是时间问题。

今年,国务院批转了发改委《关于2015年深化经济体制改革重点工作的意见》,提出要研究综合与分类相结合的个税改革方案,并将于2017年付诸立法。意见特别提到“完善税前扣除”改革,其中重要内容是增加住房按揭贷款利息支出等专项扣除项目。

从某种程度上说,房贷利率抵扣个税或者类似政策并不新鲜。

房贷利率抵扣个税始于美国。1997年起,美国有房户被允许每年从其应纳税收入中减去用于第一套和第二套住房总价不超过100万美元的抵押贷款利息。

在这一措施落地之后,美国出现了前所未有的地产泡沫,在1997年到2005年间,美国房地产价格近乎翻番,年复合增长率达到11%。

无独有偶,在中国上海,类似的措施也曾被搬上台面。在1998年,上海为了应对东南亚金融危机对楼市的影响,曾出台过为期5年的个人购房退税政策。不过这么做的结果并不好——高收入者用楼市退税来套取收入,造成了高端房价的上涨。

由于政策落地涉及诸多细节问题,新版的房贷利息抵扣个税迟迟没有音讯。

此外,房贷利率抵扣个税还涉及诸多实际问题

有市场人士指出,个人所得税大部分是归中央的,而卖地收入归地方,目前地方与中央财政收入不平衡日趋严重,中央会不会为了地方的收入,而舍弃自己的利益,这个有待观察。

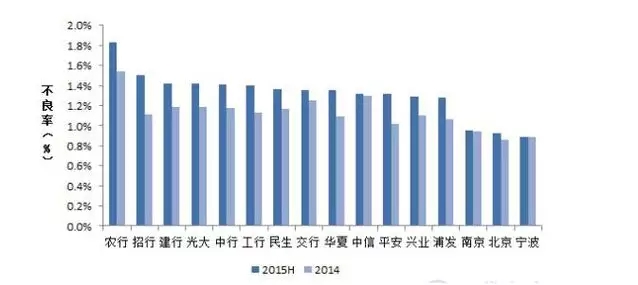

从系统性风险的角度,目前房地产的库存很大,产能过剩非常严重,金融风险已经显露。那么这个时候用抵消税收的方法,鼓励大家贷款买房,这就是要把银行拉到这个漩涡的中间,银行坏账的风险被无限度的放大。

从操作层面来说,这个政策会给计税带来非常大的麻烦。比如是否涉及公积金贷款利息?如何知道员工正在承担按揭贷款?如果夫妻双方共同承担房贷,由何人或者何种比例享受抵扣利好?现在的个税都是代扣代缴,这样公司做账方便,难不成还要各公司去统计房贷人数?又或者用退税的手段,国家逐一的返现金到你们的账户?难度都是很大!而这中间涉及太多的利益链条。

最后,税制改革是个巨大的工程,不会一蹴而就。房产税讨论需求,却迟迟不见踪影,可见税收政策推出难度极大。

如果房贷利息可以抵扣个税,将会给我们的生活带来哪些影响。

这项政策意义何在?——省钱!

假设购房者A在一线城市购买总价250万元的普通住宅,首付50万元,剩余200万商业贷款贷20年,月均还款额将达13927.74元,其中5594.40元是利息支出。购房者A的税前月收入是2万元,按照现在的个税政策来算,扣除四金、税基等应纳税2459.02元,但是如果按揭贷款的利息支出可以在税前抵扣,那么其他条件不变的情况下,购房者A的应纳税额为1097.42元,减少1361.6元,相当于节省了利息支出的24%。

相比于购买普通住宅的购房者,这条政策对于购买高档住宅且工资水平较高的人群减负效果更佳明显。

房贷抵税算法——复杂且难度大

如果按照统一的标准给购房者减税,这意味着越有钱的人省得越多,普通打工仔省的相当有限,这与个税改革一贯坚持高收入者多缴税的原则是有冲突的。因此,免税的标准应该实施差别化对待。

此外,除了新的购房者之外,之前已经买房贷款的怎么算,首套房和多套房又应该怎么区别对待,这里面也需要仔细的划分。由此可见,免税的具体标准怎么制定,怎样才是公平,又涉及到征求社会意见等复杂的工程,这无疑是加大了个税改革的设计难度。

另外,夫妻共同还贷,夫妻双方的纳税抵扣项该如何计算,房贷利息是否应算作双方的纳税抵扣,这也值得立法部门研究。

受益人群——富人为主

政策首先利好的是一二线经济发达城市,这是因为这类型城市的中产阶层数量较多,较高的人均收入能从减税中获得更大的受益。

从产品类型来看,改善型产品受益程度更大,这是因为他们的客户群往往月供金额较高,其次为首次置业型刚需产品和豪宅。

对楼市有何影响?——重大利好

由于住房按揭贷款利息支出“免税”,相当于变相降低了贷款成本,一旦落实,对于楼市而言无疑是重磅级利好。对于无房者而言,要想成为这项政策的受益者,他们首先就要消费购房,这无疑会刺激相关的需求;对于有房者而言,他们可以直接享受减免个税的优惠,从而拿出更多资金用于消费,比如购车、旅游、休闲以及娱乐生活。

目前我国的个人所得税偏高,适当减税有助于拉动内需,但减税的方向应该直接与拉动消费挂钩,房贷利息抵税无疑符合这一目标。除了利好楼市,在目前我国经济下行压力较大的情况下,房贷利息免税有助于刺激居民消费,提高经济活跃度。

造成的四种可能

可能一:提前还款的人将会减少

对于绝大多数贷款在身的人来说,其提前还款无非是想要节省利息支出。但是如果房贷可以抵扣个税,那么相当于给利息打了15%-45%的折扣。购房者如果不提前还款,而是用这笔钱来炒股、买基金,最不济的随便买个“某某宝”理财,收益都比贷款利息高,如此一来,选择提前还款的人便会越来越少。

可能二:低首付的人越来越多

目前银行普遍规定首套房贷款不低于3成,但是如果购房者手中资金充足,为了减少总的利息,其所付的贷款首付都要高于3成。但是如果新政执行,则即使购房者有能力首付4成甚至更多,恐怕也没有人愿意多付了,更多的人会选择尽可能多贷款来提高自有资金的投资回报率。

可能三:买高档住宅的人将会越来越多

既然贷款利息可以抵扣个税,则中高收入人群在买房时将会尽可能“就高不就低”,尽量将“福利”用到极致。所以可能出现这样一种现象:原本打算买中档住宅的人开始向高档住宅市场迈进,而原本购房预算在1000万左右的高收入人群,可能会将目光锁定在更高级的豪宅上。

可能四:刺激购房需求从而推高房价

看到办房贷还能抵扣个税,将刺激一大批原本购房欲望并不迫切的人出手购房,短期内或使得成交量再度暴涨,于是乎将会出现令已经买房的人感到开心、尚未买房的人感到难过的结果——房价上涨。

更多精彩内容,欢迎关注微信公众号:地产金融网

转载免责声明:凡本站注明 “来源:XXX(非地产金融网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责。如有新闻稿件和图片作品的内容、版权以及其它问题的,请联系本站新闻中心,电话:025-86893515,邮箱:2116005100@qq.com。

苏公网安备 32010402000026号

苏公网安备 32010402000026号